Tras los cambios provocados por la pandemia, se ha producido una adopción generalizada de nuevos comportamientos digitales, especialmente relacionados con el consumo online. Según la última encuesta de PwC realizada a entidades financieras, fintechs y operadores de la industria de los medios de pago, el 89% coincidía en que el crecimiento del comercio electrónico se prolongará durante los próximos años, lo que hará necesario invertir en soluciones y herramientas que mejoren la experiencia de usuario en lo relativo a operaciones de pago.

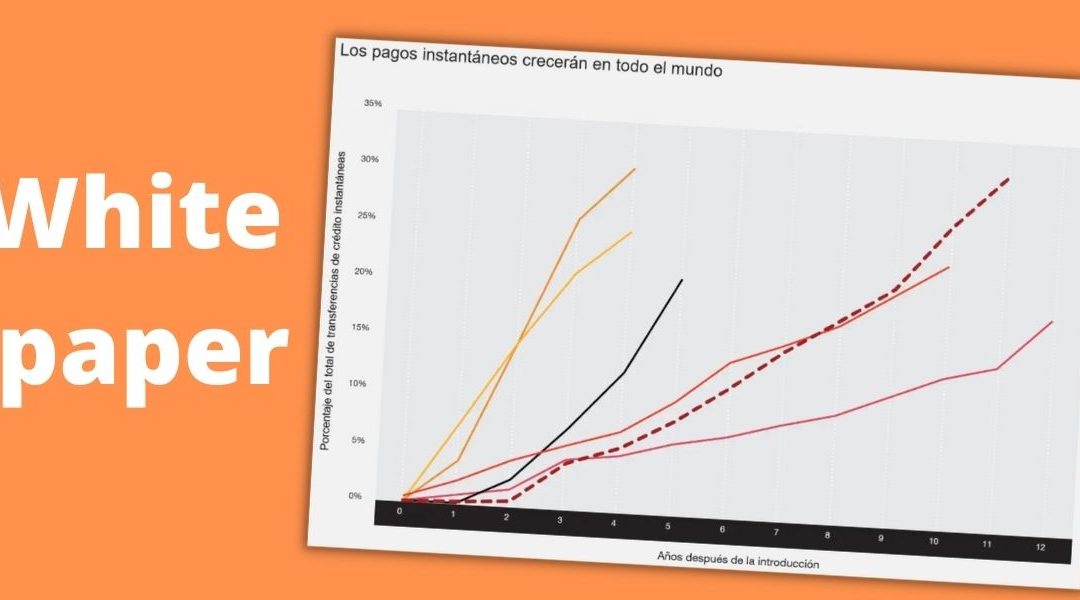

El informe, Payments 2025 & Beyond (lectura requiere registro), también prevé que en el año 2030 los pagos electrónicos a nivel mundial prácticamente se tripliquen y lleguen a superar los tres billones de operaciones. Además, el estudio señala que, entre 2020 y 2025, las transacciones electrónicas crecerán un 82%, pasando de un billón a 1,8 billones de operaciones, y que, en ese mismo periodo, este crecimiento será del 61%.

Con la consolidación de las ventas a través de canales digitales, el principal desafío de las marcas será trasladar esa conexión al entorno online para potenciar la agilidad y la personalización en el proceso de compra. Sin embargo, las tarjetas de débito y crédito se están quedando obsoletas porque no han sido diseñadas para el e-commerce a gran escala y esto hace necesario mejorar la experiencia de usuario con otras alternativas para poder aumentar la conversión. El comercio online se ha disparado a causa de la pandemia y, sin embargo, el 54% de los clientes abandonan la compra en la página de pago, en gran parte por problemas e interrupciones a la hora de realizar el pago, según un estudio realizado por TrueLayer y YouGov (lectura requiere registro).

En España, el número de cajeros automáticos creció hasta 2008 con un máximo de 61.714 y, desde entonces, cayó hasta 48.766 disponibles a marzo de 2021. Aun así, hoy nuestro país cuenta con casi 5.000 más que hace 20 años. Estas tendencias se han visto acompañadas de un avance de los terminales en punto de venta (TPV) para pagos con tarjeta, que han pasado de 802.698 en 2000 a 2.092.149 en el primer trimestre de 2021.

Los pagos de banca abierta han estado creciendo durante algunos años, pero esa expansión se ha acelerado en el último año. Por ejemplo, los pagos crecieron un 485% en el Reino Unido entre agosto de 2020 y agosto de 2021, alcanzando casi 2,4 millones de iniciaciones de pago exitosas en un solo mes. Y España debería seguir ese mismo camino teniendo en cuenta que su marco legal viene delimitado por la directiva europea sobre servicios de pago digitales PSD2, que entró en vigor en España el 24 de noviembre de 2018, hace solo tres años.

La digitalización no se puede frenar. España, como otros países, está altamente bancarizado y existe una cultura de la relación entidad-cliente que no puede despreciarse. A su vez, el open banking sitúa al usuario en el centro, permitiéndole recuperar el control de sus datos bancarios y ofreciéndole productos y soluciones innovadoras que le aportan un valor añadido, lo que favorecerá la competencia dentro del sector, así como una buena oportunidad a los bancos para innovar, crear diferentes modelos de negocio y abrir nuevos mercados. En este sentido, la disrupción del pago que plantean las fintechs especializadas en ofrecer servicios de banca abierta, empujará inevitablemente a innovar a la banca tradicional, que se verá obligada a cambiar su cultura y modelo de negocio, así como a adoptar una actitud de innovación que a día de hoy no tiene.

A la luz de este análisis, la plataforma de servicios de banca abierta TrueLayer ha elaborado un repaso de las tendencias que se proyectan para este sector de cara a 2022, que aborda los pagos digitales, los criptoactivos, los procesos de reembolso y la normativa PSD2.

Desmontando los monopolios de pago

En 2022, la banca abierta seguirá transformando los métodos de pago tradicionales. La decisión de Amazon de dejar de aceptar las tarjetas de crédito Visa en el Reino Unido es algo más que una táctica de negociación, es una prueba más de que en un mundo de pagos instantáneos y comercio sin fronteras, las tarjetas tienen próxima su fecha de caducidad. Durante años, se han incorporado a las pasarelas de pago online, creando una red invisible de costes ocultos y estructuras de pago difíciles de manejar. El impacto que esto tiene en el comercio electrónico tampoco puede subestimarse cuando se trata de la experiencia del cliente. ¿Cuántas veces hemos intentado comprar algo pero la tarjeta no ha sido aceptada, ya sea por haber escrito mal los datos o por un bloqueo antifraude? El comercio electrónico hace tiempo que demanda experiencias más rápidas y rentables para el usuario.

Los pagos de cuenta a cuenta a través de la banca abierta son el siguiente paso necesario en esa evolución, permitiendo a los comercios realizar transacciones a un menor coste y de forma más segura y conveniente para el cliente. En 2022, aumentarán de forma considerable los negocios que opten por implementar este tipo de soluciones de pago que ofrece la banca abierta, poniendo en jaque a las tarjetas como principal opción de pago.

Banca abierta y criptoactivos

Las empresas de blockchain y los protocolos DeFi están construyendo sin descanso una infraestructura financiera lo más completa posible. Aunque todavía estamos en las primeras etapas de estos desarrollos, estas compañías cuentan con el potencial para crear mercados financieros más abiertos, libres y justos, accesibles a cualquier persona que tenga conexión a Internet. La intersección entre las finanzas centralizadas y las descentralizadas va a ser un espacio que emergerá y crecerá rápidamente: la banca abierta puede desempeñar un papel importante como puente entre ambos mundos, proporcionando rutas de entrada y salida más eficientes entre el FIAT y el cripto.

Mejora del proceso de reembolso

Las expectativas de los usuarios sobre las devoluciones suelen chocar con la realidad de métodos de pago como las tarjetas. Las devoluciones de los pagos online con tarjeta pueden tardar hasta cinco días, y en el caso de los monederos digitales (conocidos como wallets), incluso más. Por otra parte, las devoluciones mediante transferencias bancarias tradicionales pueden tardar hasta 3 días. En 2022, la posibilidad de reembolsos más rápidos cobrará protagonismo a medida que los e-commerce más innovadores construyan una mejor experiencia para sus clientes a través de las soluciones de reembolso instantáneo, que hace posible la tecnología de banca abierta. Esto se irá haciendo cada vez más evidente en aquellos negocios relacionados con la venta de entradas, los eventos y/o el alojamiento.

Más allá de la regulación PSD2

En 2022, las autoridades tomarán medidas para garantizar que las transferencias en la región SEPA* tengan plena cobertura en la UE. Esto es clave, ya que los proveedores de banca abierta prefieren iniciar los pagos instantáneos para una mayor comodidad de sus consumidores,a diferencia de las transferencias de crédito SEPA (que pueden tardar 2 días en llegar).

* SEPA (Single Euro Payments Area) es la zona en la que los ciudadanos y las empresas pueden efectuar pagos y cobros en euros dentro y fuera de las fronteras estatales. Significa una única forma de realizar los pagos en euros de manera sencilla, segura y eficaz para consumidores y empresas en Europa.